【渋沢栄一の意思】安定感あるオールドエコノミー!!澁澤倉庫のビジネスモデルと財務状況を解説!

【渋沢栄一の意思】澁澤倉庫のビジネスモデルと財務状況を解説!

ゆとらの財務らぼへようこそ!!

今回は澁澤倉庫について解説していこうと思います!高配当でオールドエコノミーの澁澤倉庫に対して「これから成長は期待できるの?」や「何で安定しているのだろう?」など思うことがあると思います。実際、澁澤倉庫のようなバリュー株は成長が期待されず、割安放置にされることもあります。だからこそ分散投資が必要であり、澁澤倉庫は分散先の1銘柄として一考の余地のある銘柄だと思います。

この記事では、澁澤倉庫のビジネスモデルや財務状況を解説します。この記事を読むことで澁澤倉庫がどのような経営をしており、今後どのような還元を行うのかが分かります。澁澤倉庫への投資を検討している人、自信を持って澁澤倉庫に投資したい人はぜひ最後まで読んでください!

ビジネスモデル

事業内容

澁澤倉庫の事業は、主に①物流事業②不動産事業の二つに分けられます。

物流事業

国内事業では、倉庫で物品を保管する倉庫業と陸上輸送、港湾運送を行っています。

海外事業では、海上輸送や航空輸送、またそれらに関わる事務手続きのアウトソーシングサービスを行っています。

不動産事業

オフィスビルの運営や澁澤倉庫の保有する倉庫の賃貸、工事の請け負いなどを行っています。

セグメント別

.png)

(2025年3月期有価証券報告書 参照)

セグメント別の売上比率は、90%以上が物流事業が占めており不動産事業の規模は小さいように感じられます。しかし、視点を変えて営業利益ベースでセグメント比率を比べてみると以下のようになります。

.png)

(2025年3月期有価証券報告書 参照)

営業利益ベースで比べると不動産事業は全体の約46%です。つまり、営業利益の約半分は不動産事業により生み出されたものであると分かります。これは不動産事業の営業利益率が50%を超える超高収益事業であるためです。また、不動産事業は物流事業よりも景気変動を受けにくいため安定的に営業利益を創出してくれます。澁澤倉庫の安定感は不動産事業によって安定的な収益を獲得できることが一つの要因だと考えられます。

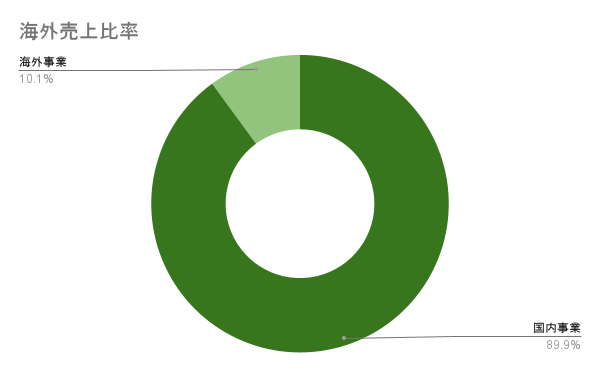

海外売上比率

海外売上比率は10%程度と低い水準にあり基本的には内需に依存する銘柄になります。海外事業も中国・香港、ベトナム、フィリピンとアジア地域のみになっているためカントリーリスクが高いと考えられます。

財務らぼ

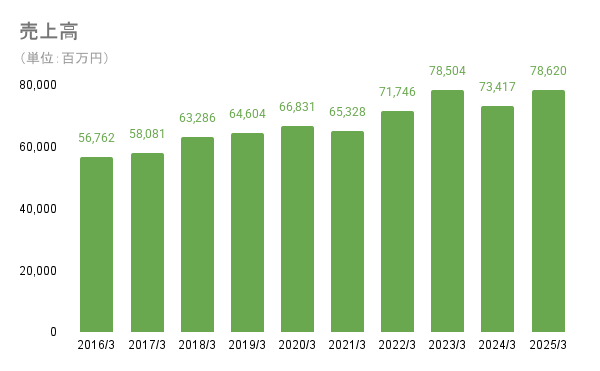

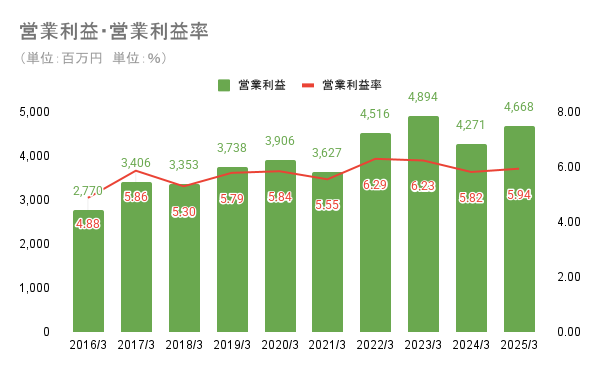

売上高・営業利益・営業利益率

売上高は緩やかな右肩上がりで安定感のある成熟企業として理想的な推移です。営業利益も同様に右肩上がりをしています。しかし伸び方は売上高より営業利益のほうが成長をしています。

今回、ゆとらが最も注目したいのは営業利益率です。もちろん時期的な要因や外部要因で上下はしつつも、営業利益率も微弱な右肩上がりをしています。澁澤倉庫レベルの老舗企業にとっては、利益率の向上はコスト意識や事業効率化など様々な方面での経営努力が無いかぎりできません。営業利益の右肩上がりは、安定感ある売上高の成長と経営努力による利益率の向上の両輪があったからこそできたことなのです。

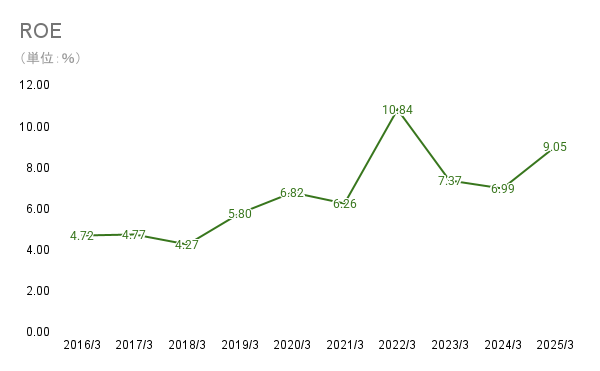

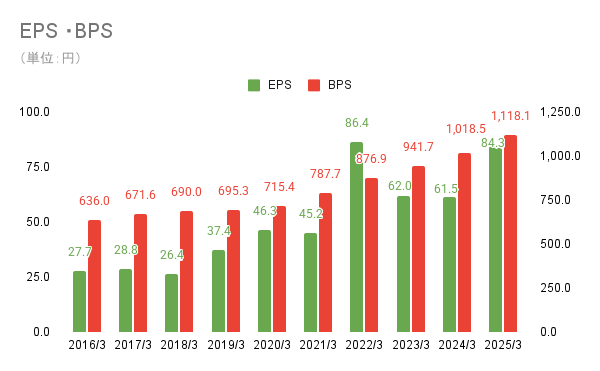

ROE・EPS・BPS

ROEは2022年3月期から一段上へ上がりました。理由の一つとして2022年1月に澁澤倉庫は株式会社データ・キーピング・サービスの株式を取得し、持分法適用会社にしたことが挙げられます。持分法を適用することで、営業外収益の持分法による投資益が増加し、その結果ROEが上昇したと考えられます。また、このデータ・キーピング・サービスの株式取得によって目立った財務悪化やキャッシュフローの悪化なども無く、経営資源の効率的利用が成功したといえます。

EPS、BPSも上昇を続けています。自社株買いは2025年3月期まではあまり行われず、純粋な利益成長と内部留保の積み増しによって右肩上がりを続けてきています。加えて、2025年3月期には20億円超の自社株買い、2025年8月には15億円超の自社株買いを行っており分母と分子の両面からのEPSとBPSの上昇が期待できます。

ROEの詳細な解説はここから

EPSやBPSの詳細な解説はここから

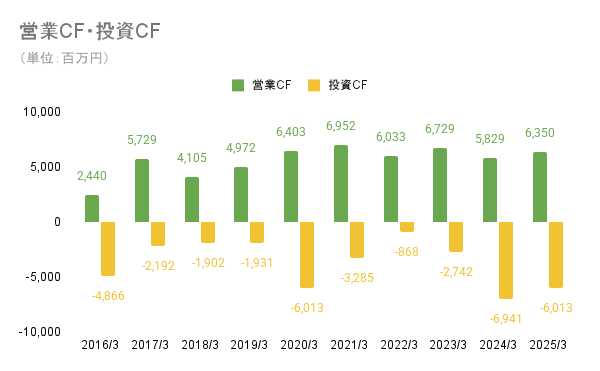

キャッシュフロー計算書

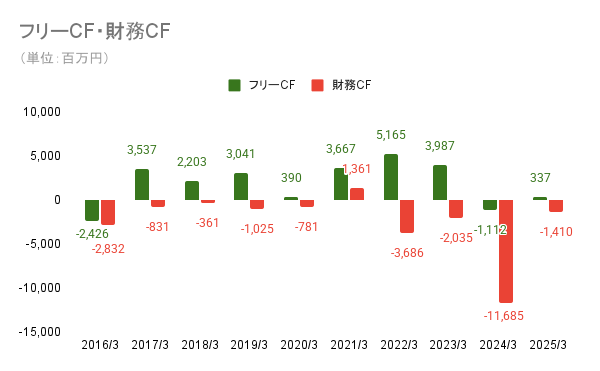

営業CFは波打ちながら横ばいに推移しています。投資CFは有形固定資産の購入が多いため常にマイナスです。それでもフリーCFは基本的にプラス圏にあり、安定感の高さを感じられます。

財務CFは配当金の支払いや有利子負債の返済を行っているためほとんどマイナスです。特に2024年3月期は、純額約36億円の借入金の返済と約70億円の社債の償還、配当金の支払いによって約117億円を支出しています。

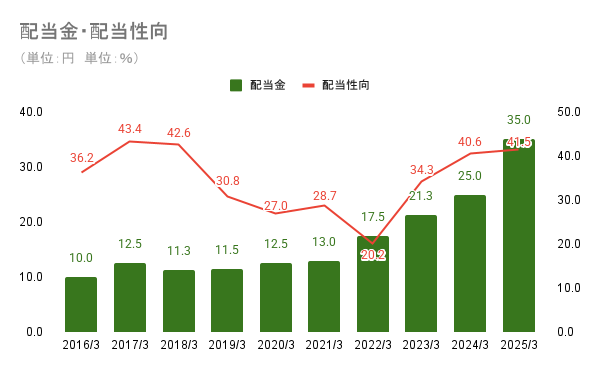

配当金・配当性向

配当金は記念配当を除いた場合、少なくとも15年以上累進配当を継続してます(ゆとら調べ)。配当性向も40%台であることが多く今後も安定して支払う余力があると考えられます。中期経営計画では配当性向40%を目安にし累進配当を実施すると明記されています。安定成長を続けてきた澁澤倉庫は、長期保有することで年々配当利回りを上げることができると思います。

まとめ

今回は澁澤倉庫について分析してみました!

安定感を持ちつつも、効率化や株主還元を積極的に行っていく、日々成長する志のある銘柄だなとゆとらは感じました。投資する際は長期的に保有することで累進的に取得額ベースでの利回りを向上させることのできる銘柄であると思います。

まとめ

- セグメント別売上比は物流事業が約90%

- 営業利益ベースだと不動産事業が約46%

- 海外売上比率10%の内需銘柄

- 売上高や利益は安定成長を長期的に継続

- 営業利益率は年々増加傾向

- 配当性向40%目安かつ累進配当

これからも様々な企業の分析を行っていきますので、よければ別の記事も読んでいただけるとうれしいです!!それではまた次の分析でお会いしましょう!!

参考資料

澁澤倉庫株式会社 IR情報 有価証券報告書(2016年3月期~2025年3月期)

澁澤倉庫株式会社 IR情報 中期経営計画2026

注意

本記事で紹介している分析方法等は個人的な視点のもので、銘柄を推奨するものではございません。投資判断等は自己責任にてお願いいたします。また、本記事の分析は記事公開時の情報に基づいています。同日以降に発表された情報などは反映していませんので、あらかじめご了承ください。

- 【国内随一の高利益率】営業利益率70%超はなぜ?全国保証のビジネスモデルと財務状況を解説!

- 【信用リスクテイカー】キャッシュフローが示す将来は?ジャックスのキャッシュフロー計算書と還元方針を深掘り!

- 【信用リスクテイカー】還元方針はどう変わった?ジャックスのビジネスモデルと財務状況を解説!

- 【指標解説】投資家の必須知識!株主還元と指標について解説!

- 【再編の先導者】変わる価値観にどう対応する?市場動向と燦ホールディングスの中期経営計画を深掘り!!