【世界に誇る食のクリエイター】米国事業はこれからどうなる?日清食品HDの米国事業と財務健全性について深掘り!

【世界に誇る食のクリエイター】日清食品HDの米国事業と財務健全性について深掘り!

ゆとらの財務らぼへようこそ!!

今回は、日清食品HDの米国事業と財務分析についてさらに深掘りをしていこうと思います。本記事は前回の日清食品HDの記事の深掘りをした記事となります。前回の記事を読んでいない方は、先に以下の記事を読むことでさらに理解が深まるためおすすめです。

前回の日清食品HDの記事を読んでいただきありがとうございます。

その上で、前回の記事を読み「米国事業についてもっと知りたい!」や「投資CFのキャッシュアウトや有利子負債など財務健全性について不安になってしまった…」と思った人もいると思います。直近の株価下落の一因と考えられる米国事業の不振は気になる点だと思います。そのため今回は米国事業の深掘り、原材料価格チャートの分析、財務健全性に重点を置いた財務分析を行っていこうと思います。この記事を読むことで米国事業について理解が深まったり、日清が財務健全であるかを判断できるようになったりします。日清の不安材料を理解し、投資判断をしたい人はぜひ最後まで読んでください!

米国事業について

はじめに、米国事業について深掘りをしていきます。ここでは、統合報告書等に記載されている情報から現在の米国事業の状況と日清のスタンスを把握し、ゆとらの考察を交えて解説をしていこうと思います。

これまでの米国事業の概観

日清は1970年に米国事業を開始し、50年以上米国にて即席めん販売を行ってきました。2004年にはプレミアム市場を開拓し始め、2015年以降は現在に至るまで(プレミアム市場は)年平均19%の成長を遂げるなど、近年の米国事業はプレミアム市場の成長によりけん引されていました。加えて、2022年度には大幅な価格改定を行ったことで営業利益や営業利益率の改善もされました。

現在の米国事業と課題

2024年度の米国事業について、日清は以下のようにまとめています。

市場について

- 「手頃な」即席めん市場は底堅く推移

- 高付加価値市場は拡大している

日清の事業について

- 米国西部では販路が減少

- 米国南部に展開をできたことで全国展開を達成

その他

- 米国事業は減益

- 矢野CFO「競争激化があった。」

これらの状況から、ゆとらは現状について①米国の高付加価値市場(プレミアム市場)は成長をしつつも鈍化している。②インフレの中で競合にシェアを奪われた可能性がある。と考察しました。

今後の展望

日清は米国事業におけるニーズついて、主に①「利便性」②「健康志向」③「グローバリゼーション」の3つを重要なニーズと考えています。

そして、各ニーズに対して2025年度には以下のように満たしていこうとしています。

- 「利便性」⇒電子レンジ対応の容器で販売

- 「健康志向」⇒高タンパク質即席めんの販売

- 「グローバリゼーション」⇒アジアンフレーバーの販売

原材料価格について

日清は主にマレーシアからパーム油を、米国やカナダから小麦を輸入しています。

これらの価格は売上原価に直接影響を与える重要な要素です。ここでは、パーム油と小麦の月次と年次のチャートを元に売上原価にどのような影響が出るかについて分析していこうと思います。

パーム油価格チャート

.png)

.png)

(世界経済のネタ帳より引用)

(上図:円建月次チャート 下図:円建年次チャート)

2022年前半が突出して価格が高騰しています。その後は下落しつつも2024年10月以降再度乱高下しており、今後も上昇する可能性を帯びています。

年次で見るとパーム油自体の価格高騰のみならず、為替の影響で上昇していることがわかります。

小麦価格チャート

.png)

-.png)

(世界経済のネタ帳より引用)

(上図:円建月次チャート 下図:円建年次チャート)

小麦価格もパーム油同様に2022年に高騰しています。しかし以降は下落トレンドであり、パーム油ほど注視する必要は無いと考えられます。

また、小麦とパーム油共に2020年代以前は緩やかな上昇をしてきました。コモディティの上昇はインフレに直結しやすいことを考えると、やはり今後もインフレのトレンドは緩やかに続くと考えて良いとゆとらは感じました。

財務らぼ

今回の財務らぼは、財務健全性を重視した財務分析を行っていこうと思います。

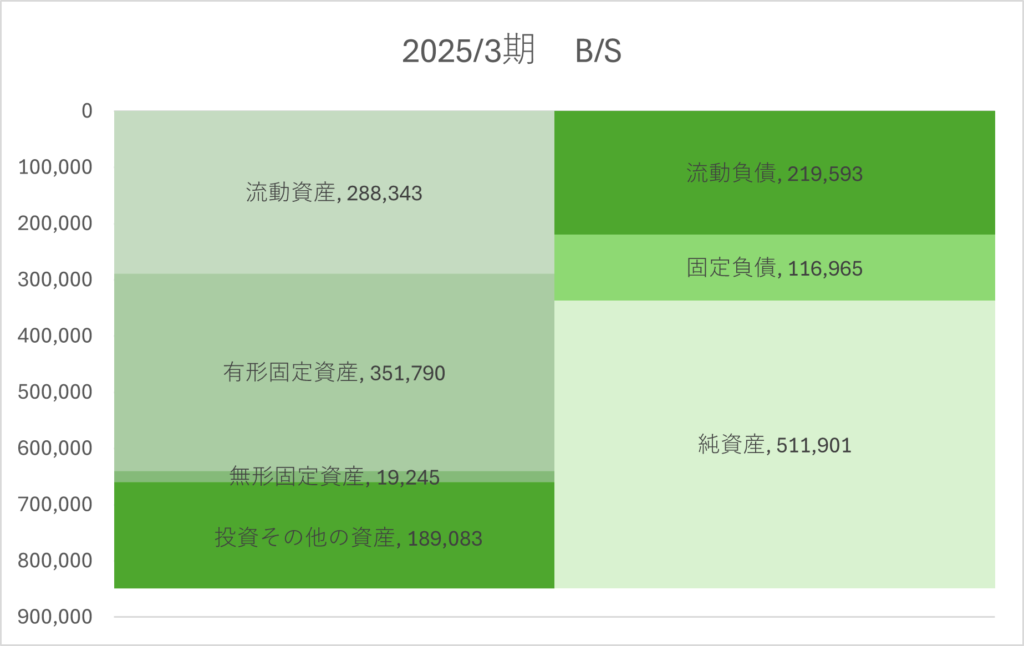

そのために、まずは2025年3月期のB/S(貸借対照表)を見ていきましょう。資産で一番多くの割合を占めているのは有形固定資産です。この有形固定資産は、工場やその工場内の機械などであると考えられます。投資その他の資産は主に政策保有株と関係会社株式が当てはまると考えられます。日清は政策保有株として伊藤忠商事や三菱商事などの株式を保有しています。政策保有株は2025年3月末時価で約457億円も保有しています。その結果約1,890億円もの投資その他の資産を有する状況になっていると考えられます。

B/Sを図解することで流動比率や自己資本比率などの財務健全性は問題ないことが分かります。

(単位:百万円)

(2025年3月期 有価証券報告書より)

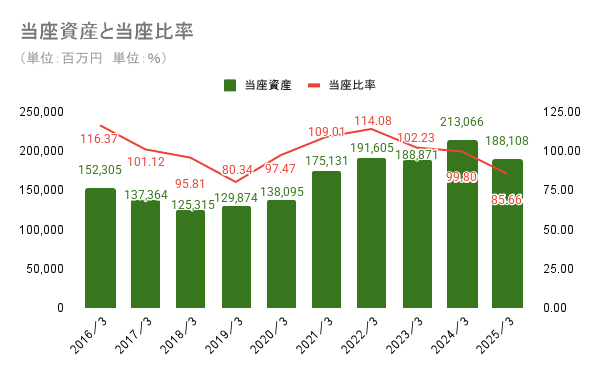

当座比率

続いては当座比率です。当座比率は流動資産の中でも棚卸資産などを除いた当座資産と流動負債の比率を表す指標です。借入などの返済は棚卸資産では返済できないため、実際に返済に利用できる現金や債権などを利用して実態に沿った財務健全性を示すことのできる指標です。

当座比率

当座比率(%)=(当座資産)÷(流動負債)×100%

当座資産=(現金等)+(営業債権、その他債権)+(短期金融資産)

簡便法で「当座資産=(流動資産)-(棚卸資産)」もあります。

今回は現金、債権、金融資産の合計を用いています。

一般的に当座比率は80%以上あれば健全であると判断されます。2019年3月期までは借入があるのにフリーCFがマイナスなことも多く、結果的に短期の安全性は右肩下がりになっていました。しかしコロナ禍でステイホーム需要を取り込んで業績は増収増益となり、それに伴って当座資産も増加し一時は当座比率は100%を越える健全性を見せました。

2023年3月期以降は、当座資産が増えつつも当座比率が下落しています。これは当座資産が増えつつも、それ以上に負債の増加が大きかったため下落していると考えられます。

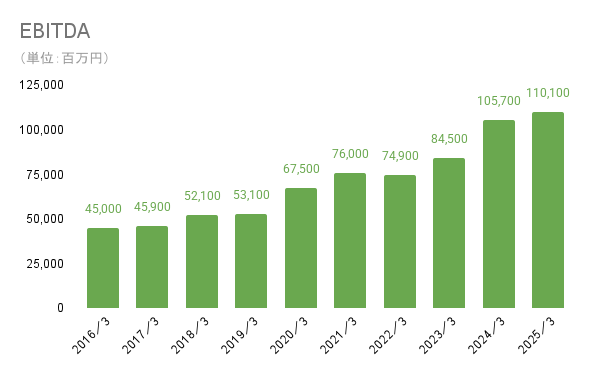

EBITDA

※統合報告書より引用したEBITDAとネットD/Eレシオに用いた有利子負債は、単位が「億円」となっていたため億単位の概数にて表示していますので、あらかじめご了承ください。

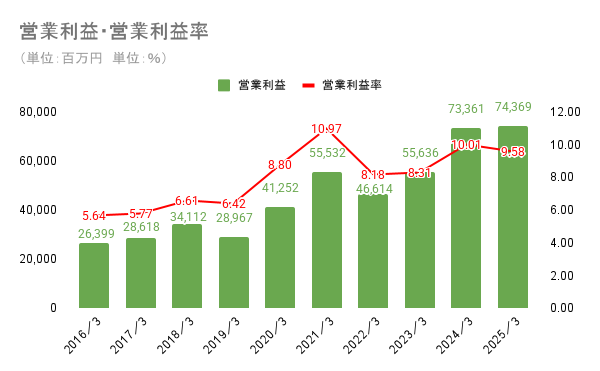

EBITDAは「Earning Before Interest Taxes Depreciation Amortization」であり、日本語では「利払前税引前償却前利益」となります。利息や税金、償却費を足し戻すため、営業利益よりも純粋な営業で稼ぐ力を表すことができます。

EBITDA

EBITDA=(営業利益)+(償却費)※

※償却費は有形固定資産の減価償却と無形固定資産の償却を表す。

純粋な稼ぐ力を示した日清のEBITDAは以下のようになっています。

ほとんど右肩上がりになっています。償却費を控除する分、営業利益よりもブレがなくなっています。また、営業利益と比較すると2,000~3,000億円程度EBITDAが多いため、日清は毎年2,000~3,000億円ものキャッシュアウトの伴わない費用を計上していることが分かります。

比較:営業利益とEBITDA

ネットD/Eレシオ

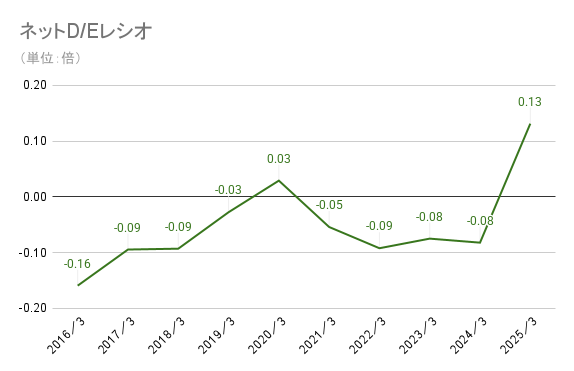

ネットD/Eレシオは、純有利子負債を株主資本で割った指標です。基本的に1倍以下が健全と判断されます。

ネットD/Eレシオ

ネットD/Eレシオ(倍)=(純有利子負債)÷(株主資本)

純有利子負債=(有利子負債)-(現金等)

日清のネットD/Eレシオはほとんどの年でマイナス、つまり有利子負債の総額より現金等の総額が多い状況にあります。

ネットD/Eレシオがプラスになった2020年3月期は有利子負債が前年より200億円以上増加しました。しかし、翌年に有形固定資産と無形固定資産が増加しており、有利子負債はこれらに利用されたと考えられます。有形固定資産は工場や機械などの購入と考えられ、無形固定資産は2020年11月に子会社化させた湖池屋の株式の買付け費用になったと考えられます。これらの投資も一因となり、翌年から売上高や営業利益はさらなる上昇トレンドに乗り、有利子負債を用いて適切な投資が行われたと評価して問題ないと考えられます。

2025年3月期には前年度から有利子負債が800億円弱増加し、約1,355億円となりました。この有利子負債の増加は、サウスカロライナ州の工場の建設に用いられたと考えられます。この新工場が翌年以降の決算にてどのような影響を与えるのか見所になると思います。瞬間的にネットDEレシオはプラス圏になりますが基本的にはマイナス圏にいるため財務健全性はしっかりしていると考えられます。

まとめ

今回は日清食品HDについて深掘りしてみました!

右肩上がりの売上高やEBITDAや基本的にマイナス圏のネットD/Eレシオ、累進配当など安定感のある銘柄だなとゆとらは感じました。一方で成長事業の米国事業の鈍化はやはり注視する必要があるため、今後も動向を追いたいと思います。

まとめ

- 年平均19%成長の米国プレミアム市場は成長鈍化

- 為替&インフレで原材料価格は高騰

- 当座比率、ネットD/Eレシオは安全圏で推移

- 年間2,000~3,000億円の減価償却が行われている

B/S:

P/L:

C/S:

株主還元:

成長性:

効率性:

安全性:

これからも様々な企業の分析を行っていきますので、よければ別の記事も読んでいただけるとうれしいです!!それではまた次の分析でお会いしましょう!!

〈参考資料〉

日清食品HD IR情報 統合報告書2025

日清食品HD IR情報 有価証券報告書(2016年3月期~2025年3月期)

世界経済のネタ帳 コモディティ 小麦・パーム油価格

注意

本記事で紹介している分析方法等は個人的な視点のもので、銘柄を推奨するものではございません。投資判断等は自己責任にてお願いいたします。また、本記事の分析は記事公開時の情報に基づいています。同日以降に発表された情報などは反映していませんので、あらかじめご了承ください。

- 【国内随一の高利益率】営業利益率70%超はなぜ?全国保証のビジネスモデルと財務状況を解説!

- 【信用リスクテイカー】キャッシュフローが示す将来は?ジャックスのキャッシュフロー計算書と還元方針を深掘り!

- 【信用リスクテイカー】還元方針はどう変わった?ジャックスのビジネスモデルと財務状況を解説!

- 【指標解説】投資家の必須知識!株主還元と指標について解説!

- 【再編の先導者】変わる価値観にどう対応する?市場動向と燦ホールディングスの中期経営計画を深掘り!!