【世界に誇る食のクリエイター】安定還元と食のイノベーションを!!日清食品HDのビジネスモデルと財務状況を解説!

【世界に誇る食のクリエイター】日清食品HDのビジネスモデルと財務状況を解説!

ゆとらの財務らぼへようこそ!!

今回は日清食品HDのビジネスモデルと財務状況について解説していこうと思います!

日清は直近1、2年ほど下落続きということもあり「今後株価は上がるのかな?」や「今後の成長は期待できるのかな?」と思う人も多いはずです。成熟企業であっても株価などの適正な評価をすることはとても難しいです。そこで今回は日清のビジネスモデルや財務状況を解説をしていこうと思います!

日清がどのようなビジネスモデルを持ち、どのような財務状況であるかを理解することで、現在の株価に依存しない長期的な視点を持つことができます。腰を据えて日清食品HDに投資をしたい人はぜひ最後まで読んでください!

ビジネスモデル

事業内容

はじめに事業内容からです。日清は主に①国内即席めん事業②国内非即席めん事業③海外事業の3つのセグメントから構成されています。

国内即席めん事業

国内で販売する即席めんの製造を行う事業。

日清食品の「カップヌードル」や「どん兵衛」、明星食品の「一平ちゃん」などを販売しています。

国内非即席めん事業

国内で販売する即席めん以外の製造を行う事業。

冷凍パスタや湖池屋のポテトチップス、乳酸菌飲料の「ピルクル」などを販売しています。

海外事業

米州や中国で即席めんなどを販売する事業。

米国や中国、ブラジル、アジア地域などで販売を行っています。

日清はカップヌードルのみならず、様々な製品を世界100カ国以上の国と地域で販売しています。また、日清の「チキンラーメン」は世界初の即席めんであり、「カップヌードル」は世界初のカップめんです。このような世界初の製品を作り、普及させる日清は「世界に誇る食のクリエイター」と呼ぶにふさわしいとゆとらは思います。

そして、そのブランド力を示す指標の一つであるグループの取得している特許件数は国内で584件、海外で854件(2024年度時点)と知的財産の保護なども徹底されています。

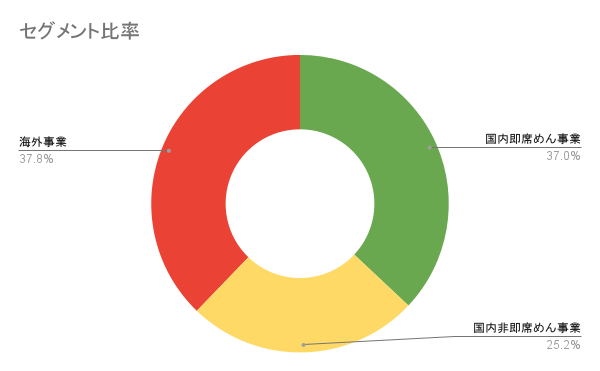

セグメント別

(2025年3月期 売上収益ベース)

セグメントの売上収益の比率はバランス良く分散が効いています。日清にとって海外事業の成長は単に収益増や為替による増収の期待のみならず、小麦やパーム油などの原料輸入の為替リスクを抑える効果(ナチュラルヘッジ)にもなります。海外事業が40%程度ある現状は安定性のあるセグメント比率の構築ができていると考えられると思います。

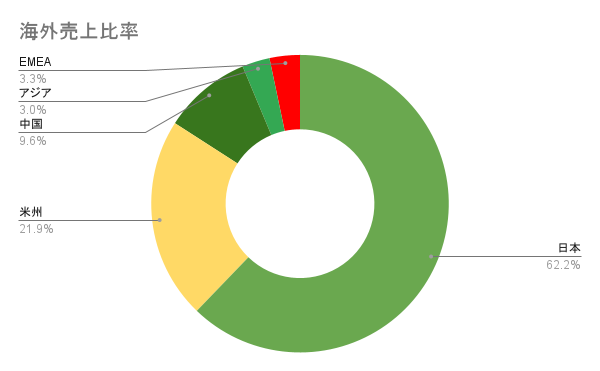

地域別

(2025年3月期 売上収益ベース)

地域別では、日本に次いで米州(米国、ブラジルなど)が多く、米国で2022年度に大幅な価格改定を行ったことで売上比率を向上させたと考えられます。他には中国やアジア、EMEA(欧州、中東、アフリカ)と全世界に製品を届けています。

また各地域ごとに米州はプレミアム即席めん市場の拡大、中国アジアではプレミアム即席めんや激辛めんなどの市場開拓などニーズとシェアに沿った戦略を立てています。

財務らぼ

※日清食品HDは2017年4月1日に、会計基準を日本基準から国際財務報告基準(IFRS)に変更しました。本記事では有価証券報告書の記載に準拠し、2018年3月期までを日本基準、2019年3月期以降をIFRSを用いて記載しています。また、各勘定科目は日本基準に合わせて記載しているためIFRSに記載されている科目と異なる場合がありますのであらかじめご了承ください。

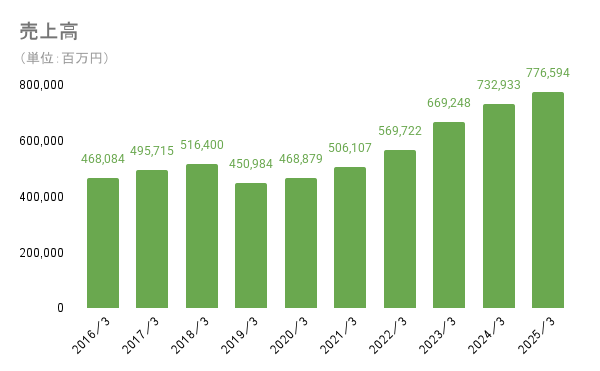

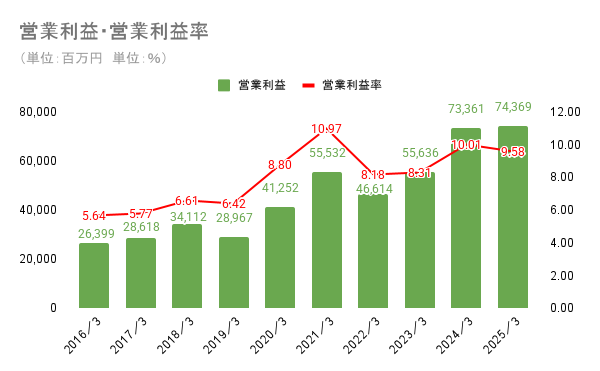

売上高・営業利益・営業利益率

売上高は右肩上がりを続けており、景気に左右されない強みが出ている業績です。近年は全世界的なインフレの影響を受け、国内外で値上げを行ったことで売上が増加していると考えられます。また、値上げにより増収を達成しているのはブランド価値によって値上げ後も販売数が急減しなかったことを示し、日清のブランド力の強さを示す物だとも考えられます。

一方で、営業利益は、2022年3月期や2023年3月期に一時下落をしています。これは減価償却費の増加と原材料費の高騰を受けたためです。その後は価格転嫁を実施できて営業利益は回復しましたが、現在でも全世界的なインフレが続くため減益する可能性を考慮する必要があると考えられます。

2025年3月期は史上最高益を出した中で、米国事業が前年比で減益となりました。統合報告書内では、安藤CEOが「一部課題の残る結果」、矢野CFO「韓国系商品を含めた競争激化があった」と言うように、現在米国事業は課題を多く持っている状況であり、この厳しさが株価に少なからず影響を与えていると考えられます。

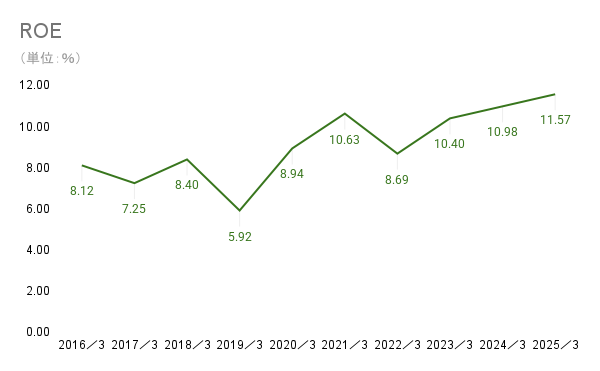

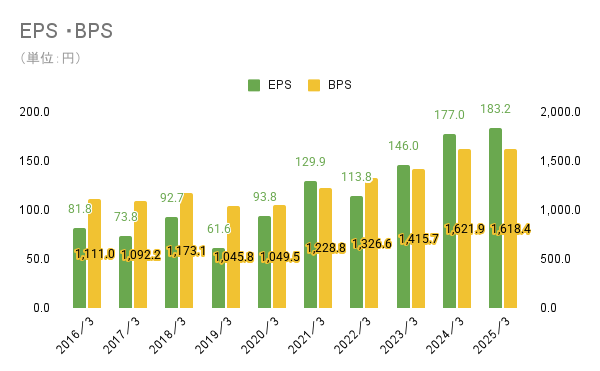

ROE・EPS・BPS

ROEは8%を超えることが多く、高収益・高効率といえます。基本的には純利益率主導のROE上昇と考えられますが、借入をして財務レバレッジを高める事もあります。そのため今後急激なROE上昇があった場合には、ROE上昇の健全性は調べる必要があると考えられます。

ROEの詳細な解説はここから

EPSはほとんど右肩上がりで上昇しており安定感があります。配当性向は中期経営計画で40%程度とされているため、今後右肩上がりで上昇を続ける場合は配当金も共に右肩上がりになるため、EPSは日清の株式を長期的に保有する一つの明確な根拠にしうると思います。

BPSは10年間微増を続けています。また、株価下落を続けている今でも株価はBPSよりも高くPBRが1倍以上であるため、現状ではまだ市場は日清への期待感を持っているとも考えられます。

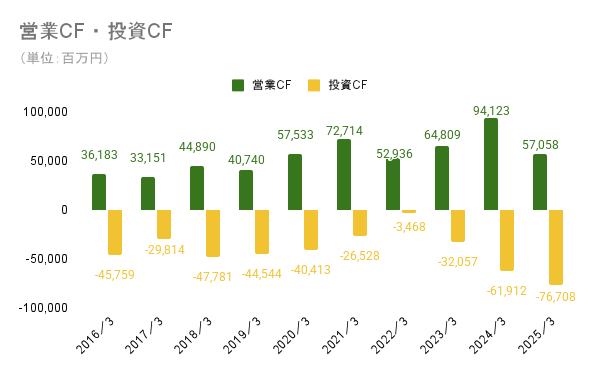

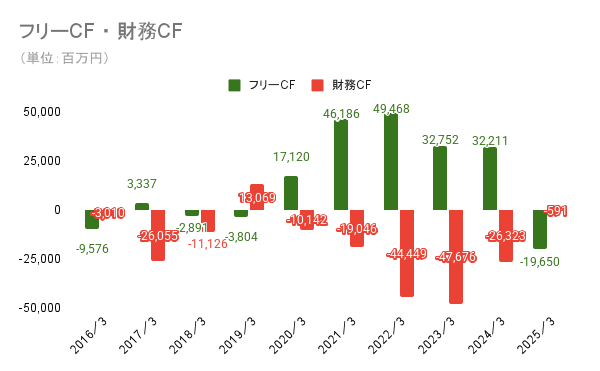

キャッシュフロー計算書

営業CFは安定してプラスを維持しています。売上高同様に景気に左右されない強みが出ています。

投資CFのキャッシュアウトは多くが工場などの有形固定資産の購入によるものです。2024年3月期と2025年3月期には、米国サウスカロライナ州に米国3番目の生産拠点を作るために合計1,300億円以上の設備投資を行っています。関税リスクが存在する中で米国内の生産拠点が充実することでコストを抑えることができるため、新工場が米国事業の回復の要因になることが期待されます。

フリーCFは投資CFの総量に依存するようにプラスとマイナスを不安定に推移をしています。そのため、大きな設備投資をする際には主に借入金から資金を投入をしており、サウスカロライナ州の新工場も2025年3月期に社債発行により約500億円を調達しています。

財務CFは、配当金の支払いや自己株式の取得、借入金の返済によりマイナスになります。また、社債や借入金による資金調達をした際にはプラスとなっています。

フリーキャッシュフロー(フリーCF)の詳細な解説はここから

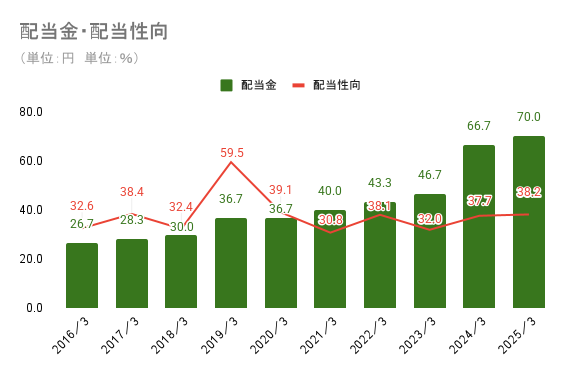

配当金・配当性向

配当金は2000年度から累進配当を続けています。中期経営計画でも配当性向40%を目安に累進的な増配をすることを明言しており、長期保有に向いている銘柄であると考えられます。

また、株主還元は配当金のみならず機動的な自社株買いと株主優待があるため総還元性向は配当性向の40%超えるため上記のグラフよりも高還元の株主還元を意識した企業と言えると思います。

まとめ

今回は日清食品HDについて分析してみました!

株価は年単位で停滞していますが、財務健全性や収益性など様々な面で見て非常に安定感のある銘柄だと思いますので、もし投資する際は再度この記事を読み様々なシナリオを想定して腰を据えて投資に臨んでもらえると嬉しいです!!

まとめ

- 世界100カ国以上で即席めんなどを販売している

- 海外売上比率は40%程度

- 売上高、EPSは右肩上がり

- 営業利益は原材料高などで一時的に下がった

- 営業CFは安定、設備投資は借入を用いて行う傾向

- 累進配当を24年以上行っている

これからも様々な企業の分析を行っていきますので、よければ別の記事も読んでいただけるとうれしいです!!それではまた次の分析でお会いしましょう!

〈参考資料〉

日清食品HD IR情報 有価証券報告書(2016年3月期~2025年3月期)

日清食品HD IR情報 統合報告書2025

日清食品HD IR情報 配当金について

注意

本記事で紹介している分析方法等は個人的な視点のもので、銘柄を推奨するものではございません。投資判断等は自己責任にてお願いいたします。また、本記事の分析は記事公開時の情報に基づいています。同日以降に発表された情報などは反映していませんので、あらかじめご了承ください。

- 【国内随一の高利益率】営業利益率70%超はなぜ?全国保証のビジネスモデルと財務状況を解説!

- 【信用リスクテイカー】キャッシュフローが示す将来は?ジャックスのキャッシュフロー計算書と還元方針を深掘り!

- 【信用リスクテイカー】還元方針はどう変わった?ジャックスのビジネスモデルと財務状況を解説!

- 【指標解説】投資家の必須知識!株主還元と指標について解説!

- 【再編の先導者】変わる価値観にどう対応する?市場動向と燦ホールディングスの中期経営計画を深掘り!!